Why ジパングコイン?ジパングコイン誕生の経緯と仕組み、他投資手段との比較

bitFlyerにてジパングコイン取り扱い近日開始予定!を12月5日発表いたしました。「ゴールドへの投資」をどのように考えればよいかについて、前回のnoteで専門家池水さんに伺いましたが、ジパングコインはゴールドそのものではなく、「ゴールド価格に連動することを目指す暗号資産」です。

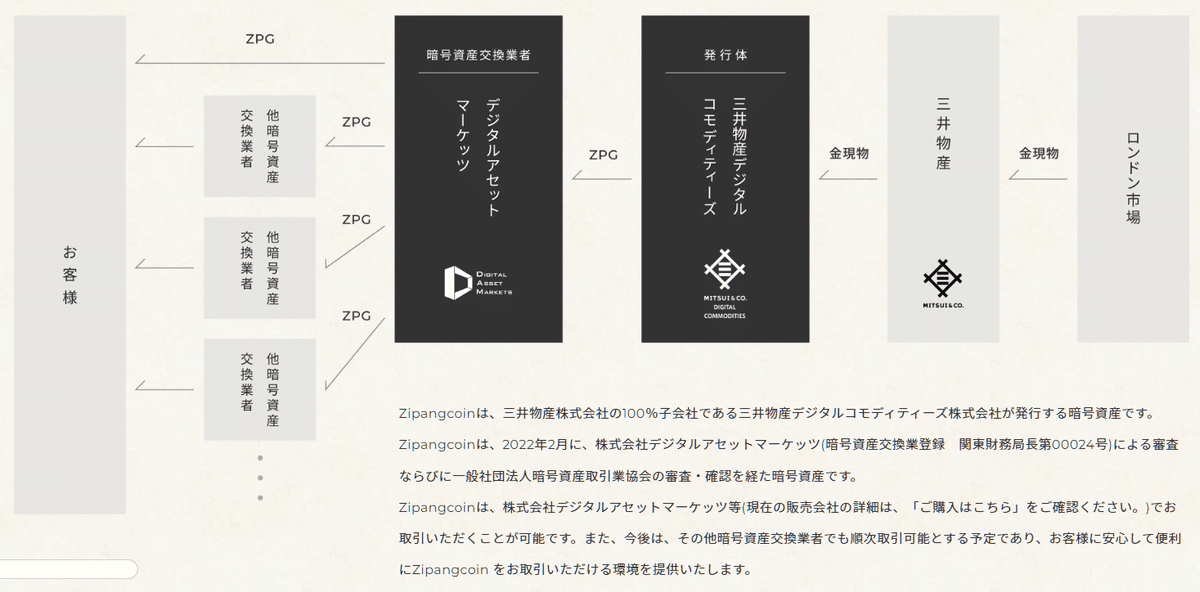

発行体の「三井物産デジタルコモディティーズ」はなぜこのプロダクトを作ったのか、そしてジパングコインのみを取り扱う暗号資産取引所「デジタルアセットマーケッツ(通称DAMS)」とは何なのか、DAMS代表取締役の西本さん、三井物産デジタルコモディティーズ代表取締役の加藤さん(DAMSの取締役)に聞いてきました!

三井物産とインタートレードがジパングコインに取り組む理由

bF金光:西本さんはもともと株式会社インタートレードの社長でいらっしゃって、加藤さんは三井物産のコモディティ関連部門の責任者だったわけですが、どうしてご一緒にジパングコインに取り組むことになったのですか?

右:DAMS取締役、三井物産デジタルコモディティーズ代表取締役加藤さん

西本さん:インタートレードはディーリングシステムなどを金融機関に提供している会社です。自分としては国内では未開拓のコモディティのマーケットを作りたいという思いはもともとありました。

ウォーレン・バフェット氏も言っていますが、金融危機の時に買えるのはコモディティだと私は思っていて、インタートレードではコモディティ分野も手掛けていました。

先物市場は存在していたものの、価格発見の観点で相互に重要となる現物取引を考えていたのですが、個体によって純度が異なると値段がバラバラになったりしてシステム構築がものすごく難しい。当時は堂島でコメ取引のシステムを提供していたのですが、工業品についても非常に高い関心があり、いろいろ考えているときに加藤さんと知り合いました。

やっぱりコモディティだと商社さんと事業化するのがベストかな、と考え始めたタイミングで、システム構築系のお仕事で知り合った三井物産の加藤さんと雑談をしている中で、コモディティ市場活性化の話になり、もしかしたら具体化できるのではと思いました。

bF金光:もともとコモディティのマーケットを作りたかった西本さんが、偶然商社の加藤さんに出会ってこのプロジェクトが始まったのですね!

加藤さん:はい。三井物産には16営業本部あるのですが、そのうちの一つが私のいるコーポレートディベロップメント本部で、いわゆる「金融」を中心に様々な事業をやっています。コモディティデリバティブを扱う商品市場部はその中の一つの部です。グローバルで250人のチームで東京より海外の方が圧倒的に大きく、今はロンドンが一番大きいチームです。

ビジネスモデルとしては相場の上げ下げなどの方向性を当てて儲けるのではなく、実業でコモディティ価格をヘッジするニーズがあるお客様のオーダーを集めて、三井物産の高いクレジットレーティングを元にお客様と長期的関係を築きながら、お客様の経営の安定化に資する取組を行っています。ボラティリティが高い状況が継続する環境下、商品価格変動に対するリスクヘッジの必要性がますます高まっていて、取引量は年々増加傾向にあります。

一般の個人の方へのコモディティ取引提供には私もチャレンジしたかったのです。過去に三井物産オンラインゴールドクラブ、というものをつくって貴金属の小売りをやっていて、ある程度の残高を積み上げるところまではいったのですが残念ながら撤退しました。本来であればもう少し何かできるのではないかと思っていました。

そんな中、先ほどのお話のとおり、全く別件で偶然西本さんに出会い、コモディティマーケットを作る件で意気投合しました。

ジパングコインの仕組み

西本さん:当時、注目されはじめた分散技術の具体化をいろいろ考えていましたが、コモディティのマーケットは未成熟であるため、新技術参入の障壁は低いという認識がありました。一方で、これまで証券、銀行、保険などの世界を見てきて、既存金融の世界は規制がとても厳しく新しいことをやるのは難しいという認識もありました。

そんな中、当時2016-17年ごろ、三菱UFJコインやbitFlyerのプライベートブロックチェーン「miyabi」が出てきたり、SBIがSTOへの取り組みを始めたりしたのを見て、コモディティマーケットはブロックチェーンでやるのが最速で形になるのではと思い始めました。

どういうことかと言うと、例えば三井物産ではコモディティに対して大企業様にヘッジサービスや投資の事業をやられています。日本は工業国なので実需のニーズもありますから、これらを新技術で対応することで、コモディティの物々交換特性を決済で使えるようにし、さらにヘッジや投資を小口化してサービスを拡大できるのではと思いました。

つまり、コモディティはそれ自体に世界標準の価値があるため、幅広い範囲で決済、投資対象などの性格の使い分けができるのです。さらにFinTechの概念が注目され、それは今の法律の枠を越えていきましょう、という動きであり、コモディティの非金融と、金融が融合する意味でも相性が良かったと理解しています。

こういうことが得意なのがブロックチェーンのシステム的な特性じゃないかな、というのを先ほど申し上げた2016-17年の動きを見て思っていました。

では、ゴールドをブロックチェーンに乗せるときに何がいいのか。今「Web3」と呼ばれているものはパブリックチェーンの世界であり、DeFiなどリテール向けに強化した新金融においては効果的であることは事実です。しかし、既存金融の主流は現実的には企業が関与するホールセール的な中央集権が主体です。もちろん中央集権は新技術において安易に対応すると相応のリスクはありますが、結局、金融の本質は既存金融の概念であり、それは中央集権的なもの=既存金融が持つ「安心」=「価値や権利」の裏に存在する「責任」であり、それはヒトが直観的に価値を理解しやすいわけです。システムにおいてもクライアントサーバーからクラウドへ、という動きもそうですが、集合型から分散型へ、分散型からまた集合型へ、というのは過去も繰り返されていますし、今後は、非中央集権の分散技術にむかいつつも、企業が関与する事業はこの先も必須であることから、プライベートチェーンから始め、適応化させていき、全体デザインを調整するのが、Web3の形であると考えています。

既存金融をDX化する場合に、分散型だけのデザインには問題もあって、特に決済業務には集合型の概念を持たせた方がよいというのが自分の考えです。

bF金光:ジパングコインは技術面でもプライベートブロックチェーンを使われていますが、規制面というか、法律上の建付けの整理という意味でもイノベーションですよね!

西本さん:ジパングコインは、私はステーブルコイン概念で設計していますが、当時のJVCEAでは当該分野は未整備だったこともあり、ICO/IEOのカテゴリーで審査されていました。今は法律が変わって商品担保型ステーブルコイン、という「暗号資産枠」で定義していただきました。コモディティは物であり通貨建てではないので、暗号資産です。

加藤さん:全般的に金融庁はとても応援してくれたというのが、私の個人的印象です。ジパングコインを暗号資産として整理するために銀行保証を付けるか、現物の金を分離保管するか、という議論も丁寧にしてくれました。分離保管の場合保管コストがかかり、その分をお客様に転嫁する必要があるのでジパングコインでは銀行保証を付ける形を選びました。

西本さん:ジパングコインは、他のステーブルコインのような特定量を信託し発行する型式とは違い、都度発行型となっています。

また、ロコロンドン市場などのリクイディティプロバイダーと接続することで、現物価格との大きな乖離が発生しないよう設計していますので、国際価格との連動性は非常に高いという特性があります。

つまり、ジパングコインは価格がずれないように三井物産デジタルコモディティーズが常にマーケットと調整していて、加えて銀行保証まで付与されているということです。

加藤さん: そうですね、ジパングコインは三井物産デジタルコモディティーズが価格形成のプロセスに責任を持ち、発行残高に対しては銀行保証によって保全するという、機能面、信用リスク面の双方において安全性が高い暗号資産であると、自信をもって言えると思います。

西本さん:私個人として、ザッカーバーグ氏が打ち出した「Libra」の構想はインパクトがありましたし、素晴らしい構想であったと思います。でも特性として銀行法じゃないの?というところが気になっていて、そうしたら銀行法に対応した「Diem」に変わって、それでもFATFへの対応がやりきれず撤退したと認識しています。とても残念です。

ジパングコインは本来ザッカーバーグ氏が目指していたメタバースの部分にアプローチする業務用のホールセール型のトークンにもなり得ると思っているのです。パブリック型だと流出事故のリスクがあって、ゴールドを扱うのは怖いです。開発当初、流出事件などが頻繁に発生していたところから、プライベート型を採用し流出リスクを抑制しています。なお、プライベート型ですが、コンソーシアム運用としてのデザインを優先しており、極力、中央集権的概念を排除した設計としています。

(番外編)ジパングコイン 金に投資する際の他の投資手段との比較

12月5日にbitFlyerでのジパングコイン取り扱い予告をさせていただいて以降、多くの方が「現物のゴールドを持ったり、金のETFを買えばよいのでは?トークンにすることでメリットはあるのか?」と仰っているのを目にしました。

簡単な比較表を作りましたのでご確認ください!

①現物:金貨や金地金(ゴールドバー)

②金ETF:金価格に連動するETF

③純金積立:金を一定金額で毎月買い付ける

④金先物取引:レバレッジを効かせて金のエクスポージャーをとれる投資商品(多くはCFD)

⑤ジパングコイン:三井物産デジタルコモディティが発行する金価格への連動を目指した暗号資産

ジパングコインについては、現在外部への入出コインができず、ブロックチェーンでやる意味はあるのか、というコメントも目にしましたが、西本さん、加藤さんによると、現在は市場全体の安全性を確認できるまで当該機能を開放していないだけであり、将来的には機能開放を想定しているとのこと。そして、ゴールドだけの話ではなく、コモディティ全体に対して、その現物取引の本来の特性を考えると、将来的な電子的利用方法を整理したとき現段階からブロックチェーンで実用化にしていくことが非常に効率的であると認識していたためジパングコインは初期段階からブロックチェーンでデザインしていました、ということなので今後の展開に期待ですね!

現時点ではゴールドに投資する上で上記にまとめたような性質を持つ投資手段ができた、という意味があるものとご理解いただけるのではないかなと思います。ではインタビューに戻ります。

コモディティが日本で投資手段として人気が高くない状況の理由とリスク

bF金光:コモディティはまだ投資対象として個人投資家の選択肢になっていないように思います。これはなぜなのでしょうか?

加藤さん:ふたつ大きな要因があります。一つは、日本には過去20年間インフレがなかったので、インフレヘッジする必要がなく、コモディティにインフレヘッジのニーズがなかったことです。

二つ目は40代以下の方はご存知ないかもしれませんが、商品先物を偽った詐欺まがいの違法な商法が横行した歴史がありました。それもあって、50代以上の方は商品先物には悪いイメージをお持ちの方が多いのではないかと思います。

今はこの二つの要因が逆になっている、一つ目の点は言わずもがな、インフレがきていますね。二つ目は、「商品先物」だけではなくてまさにジパングコインなど他の商品が出始めました。

西本さん:日本銀行のゴールド保有率も他の国の中銀と比べて少ないのです。

機関投資家が投資してもいいカテゴリーは現在、国内の株式と債券、海外の株式と債券ですが、今後はそうは言っていられないでしょう。足許、共産圏がSWIFTから追い出されて、コモディティによる決済を言い出しています。

バブルがはじける前までの日本の土地神話を思い出してください。今の赤字国債の状況や今後の税収のことを考えると、ゴールドの方が、資産価値があるのではないか、という考え方もあります。

ブレトンウッズ3みたいな状況ですね。ロシアはじめ共産圏の国は今やSWIFTへの信頼は持っていません。戦争が始まってすぐ、ルーブルの価値が下落しましたが、資源起因でまた上昇している。ロシアの人々は「ロシアの価値って資源じゃないか」と思ったはずです。

ソ連が崩壊したときも貨幣は紙くずになりましたがコモディティの価値は落ちなかった。長期安定的な価値は投資家の方に訴求していきたいです。

ジパングコインの先、2023年はデジタルコモディティ元年

bF金光:2023年はデジタルコモディティ元年を目指しているとのことですが、今後の展開を教えてください。

加藤さん:個人の方に身近なもの、流動性のあるものの取扱いを増やすことを目指したいです。近い将来に他の貴金属の暗号資産のサービスを開始すべく準備中であり、また、原油などエネルギー関連商品についても、関係省庁と協議の上で実現していきたく思います。業界全体のことを思えば、他の事業者の方が発行するコモディティ連動を目指す暗号資産は増えてほしいですね。銀行保証はすべての発行体にとれる選択肢ではないですが、現物を分離保管する形は取り組みやすいのでそういう形の発行体もでてきてもいいと思います。

西本さん:BTC/ZPGの取引もできるようにしたいですね。あと、実は日本には「タンス預金」ならぬ「タンスゴールド」がたくさんあるのですよ。その人たちがいざ売却しようとした場合、簿価を管理していない場合には、今の税制だと取得価格は5%(売却益としては95%)とみなされ、譲渡所得として総合課税されてしまいます。そういった方がお持ちのゴールドの1kgバーを預けてもらってトークンで小売りする、という仕組みもできていけばよいなと思っています。もちろんマネロン対策は必要ですが。

加藤さん:ジパングコインを現物と交換できる、というのはできるようにしたいですね。ポイントでZPGの積み立てができて、ZPGがたまれば金の現物がほしくなったら交換できるとか、そういう仕組みもいいですね。

現物を絡める、ということだと例えば「ガソリンコイン」ができたらガソリンスタンドで、ガソリンコインで支払える、というのもいいですね。

bF金光:それは楽しいですね!私もよく車を運転するので、ぜひ国にもサポートしてもらって実現してほしいです。

西本さん:円で決済するのも、ゴールドで決済するのも、大きな差はありません。販売者と支払う側が、何で行うのかを指定し、それが機械で自動変換されるだけの話です。こういうのが、電子的物々交換の概念であり、Web3の中で実用化していくと思います。国からしたらちゃんと消費税が取れればよいのですしね。クレジットの高いものであれば決済に使えると思います。

世界で注目されるCO2排出権取引についても、明確な権利移転であり、ブロックチェーン化によるサービスは可能です。ただし、国内において様々なカーボン権利はまだ整理中であり、綺麗な形になるのは少し時間がかかりそうです。そのような中で、Jークレジット制度※におけるカーボン権利についてはブロックチェーンで取り扱えると思います。何らかの形でやっていかないと2050年にカーボンニュートラルを目指す、という国の目標の達成は難しいです。

(※J-クレジット制度:省エネルギー設備の導入や再生可能エネルギーの利用によるCO2等の排出削減量や、適切な森林管理によるCO2等の吸収量を「クレジット」として国が認証する制度)

CO2排出権みたいな特性のトークンが簡単に取引できることで若い人のSDGsに対する考え方も変わってくるのではないかと思います。

Web3ってパブリックチェーンだけではなく、プライベートチェーンも可能性が大きい。今後どうやって日本が稼いでいくか、人口も減っていく中でプライベートチェーンを使った自動化は鍵だと思っていますし、ジパングコインは暗号資産の中でも、安全性をデザインしたサービスであり、この先の様々なデジタル権利サービスに応用できる基本技術であると考えます。