Bitcoin ETFってなんだ?

米国時間2024年1月10日(日本時間1月11日早朝)、ついにSEC(米国証券取引委員会)が11銘柄の現物Bitcoin ETF(注)の上場申請を承認しました!これで米国ではNasdaq、CBOE、NYSEでBitcoin ETFが売買できるようになりました。

※日本居住者がBitcoin ETFに投資できるようになるわけではありません。

注:以下のSECからの公表文では、「Exchange Traded Product」を承認した、と書かれています。各社のS-1(申請書類)には、日本の投信法に相当するInvestment Company Actに基づく登録はしていないと記載されており、この理由からSECはあえて「ETF」ではなく「ETP」と表現している可能性があります。本記事では「ETF」という言葉を使います。

直近数か月の暗号資産界隈はこのニュースで持ちきりで、2023年のビットコイン価格の上昇はこの件が要因だという分析も多く目にしました。

この記事では、そもそもBitcoin ETFとは何か(ETFとは何か、仕組み)、今回の現物Bitcoin ETFははぜインパクトが大きいのかを解説していきます。

ETFとは何か

ETFは証券取引所に上場し取引されるもので、株価指数などに代表される指標への連動を目指す投資信託(インデックス型ETF)と、連動対象指標が存在しないアクティブ運用型投資信託(アクティブ運用型ETF)があります。「Exchange Traded Funds」の頭文字をとりETFと呼ばれています。

ETFは証券会社に口座を持っている人であれば上場株を売買するように売買できます。

こちらから日本取引所グループの証券取引所で売買できるETF一覧が確認できます。

ETFの代表的な商品として、「東証株価指数(TOPIX)」に連動するETFがあります。

TOPIX(東証株価指数)とは「Tokyo Stock Price Index」の略で、東京証券取引所に上場する銘柄を対象として算出・公表されている株価指数です。(TOPIXの詳しい説明は日本取引所グループのこちらのページにあります)

このTOPIXに連動するETFは、TOPIXの値動きとほぼ同じ値動きをするように運用されます。

つまりこのETFを保有することで、TOPIX全体に投資を行っているのとほぼ同じ効果が得られます。

この株価指数に連動するETFのほかにも不動産、債券、コモディティ価格に連動するETFなどがあります。

なので、Bitcoin ETFができると、ビットコインの値動きに連動する、証券取引所に上場している商品ができる、ということになります。

現物ETFの仕組み

現物ETFは以下3つのタイプがあります。

1. 現物設定・償還(交換)方式

2. 現金設定・保有有価証券払出(交換)方式

3. 現金設定・償還方式

今回のBitcoin ETFについては、1.現物株式設定・償還(交換)方式、または3.現金設定・償還方式のどちらとするかの議論がありました。

例えば株式ETFの場合、現物設定・償還方式(In-kind方式と呼ばれます)の場合、ETFの設定を希望する投資家は、もともと保有している株式や株式市場・貸株市場で、 ETF設定用の株式現物バスケットを用意します。指定参加者(証券会社)を介して、この株式現物バスケットをETFに拠出することによってETFが設定されるのです。

償還(交換)の場合はこの逆で、ETFから現物バスケットが、指定参加者(証券会社)を介して、投資家に返却されることになります。

ETFの基準価額とは、発行市場で指定参加者(証券会社)がETFの設定・償還(交換)の際に用いる価格です。株式ETFの場合、1日1回、ETFの保有有価証券の直近の引け値を使って計算されます。

ETFの基準価額とETFの市場での取引価格に差が出た場合、指定参加者(証券会社)が裁定取引を行うため、両者の価格は乖離しにくくなります。

現金設定・償還方式(Cash Create方式と呼ばれます)の場合、ETFを現金で設定し、ETF運用会社が対象の現物を買い付け、償還(一部解約)時にはETF運用会社が保有している現物を現金化して償還する、というものです。

この場合、現物設定・償還方式に比べて現物価格とETFの市場での取引価格の乖離が起きやすくなる可能性があります。

もともとはBlackrockなどは現物設定・償還(交換)方式で申請していたのですがSECとのやりとりの中で現金設定・償還方式となりました。

これは指定参加者である証券会社がビットコイン現物を売買し、保管するのが難しかったからではないかと筆者は推察しています。

米国でのETF上場申請の状況

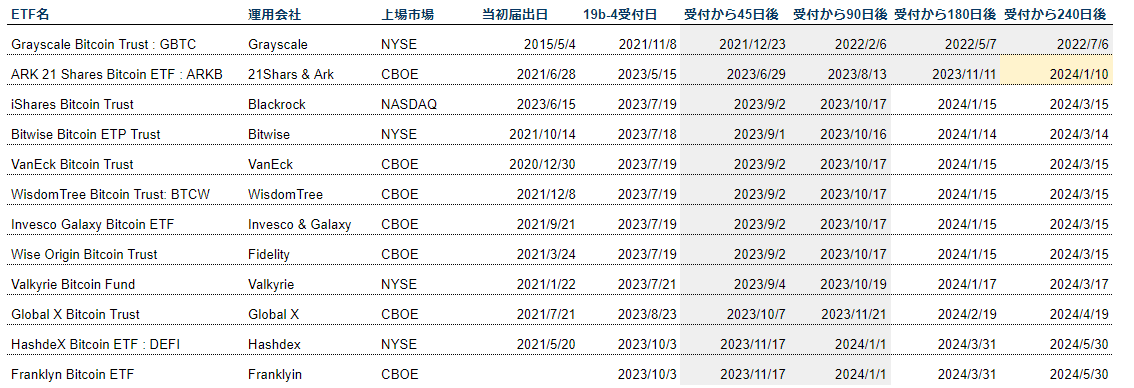

今回承認されたのは11銘柄のBitcoin ETFですが、2023年の中頃から多くの運用会社がBitcoin ETFの申請を行っていました。

2023年10月半ばから、SECのコメントを受けたと思われるS-1(申請書類)の修正が相次ぎ、承認に向けた議論が進んでいるな、と思われていました。

ビットコインETFを設定するためにBlackrockなどの運用会社はBitcoinを買うことになりますが、買ったBitcoinを保管するCustodyはどこにするか(現状Coinbaseとしているところが多い)、ETFの基準価額はどこの取引所におけるBitcoin価格を参照して決めるのか?どのように決めるのか?操作されないのか?、開示書類における投資家へのリスク開示は十分か?などが議論されていました。

2023年の年末にBlackrockのETF(iShares Bitcoin)の指定参加者をJane Street、JP MorganとするS-1の修正が行われ、年初には更にMacquarie Capital (USA) Inc.とVirtu Americasが追加。これが承認前最後の修正となりました。

承認されたのはこちらの11銘柄です。米国時間1月11日から各取引所で取引が開始されています。

Bitcoin ETFができると何がすごいのか?

Bitcoin ETFをきっかけに、世界の機関投資家がビットコインをポートフォリオに組み入れる可能性があるのではないかと言われています。

例えば、昨年の6月にLaser Digitalが発表したこちらのサーベイでは、サーベイに答えた機関投資家のうち96%が、ビットコインなどのデジタル資産は債券、現金、株式、コモディティといった伝統的な資産クラスと並ぶ分散投資の機会であると考えています。また、デジタル資産への最大アロケーションについては回答者の80%がポートフォリオの3-5%程度を想定していると答えています。

こちらのサーベイでは、約9割が、デジタル資産ファンドや投資ビークルへの資金投入を検討する前に、伝統的な大手金融機関の後ろ盾を得ることが重要であると回答しています。

(以上出所:Laser Digital Investor Survey on Digital Assets、2023年6月19日)

一般的な機関投資家は投資できる対象が定められており、「暗号資産」には投資できないことが多いと推察されますが、大手金融機関が設定するETF(上場投資信託)は投資できる対象であることからBitcoin ETFの誕生が機関投資家がBitcoinに投資するハードルを取り除く材料になるのでは、と考えられています。

現在ビットコインの時価総額は133兆円、暗号資産全体の全体の時価総額は245兆円程度ですが(2024年1月2日時点、出所:Coinmarketcap)、株や債券に投資している機関投資家のマネーは2022年10月時点でトップ500社で合計1.8京円となっており(出所:ウィリスタワーズワトソン)、このうちの3%-5%は550兆円-917兆円程度となります。

機関投資家がBitcoinETFを買うために運用会社はBitcoin現物を買う必要があるので、この大きなマネーの一部がBitcoinの買いに向かうのでは、と思われています。

コモディティである金(ゴールド)の現物ETFが承認されたのは2004年9月でしたが、これ以降金価格が上昇している事実も意識されています。

一方、機関投資家が投資対象を広げていくのには、一定の審査や意思決定機関の協議を経る必要があるので、機関投資家マネーが一気に流入してくる、ということは考えにくいです。また、デジタルアセットには投資しない、という意思決定をする機関投資家も当然いることでしょう。

Bitcoin ETFの承認のBitcoin価格への影響については、よく状況を見て考えていただく必要があります。

日本でもBitcoin ETFに投資できるの?

米国で現物Bitcoin ETFが承認されましたが、日本でも「Bitcoin ETF」に投資できるようになるのでしょうか?

まず、日本においては暗号資産は現時点では投資信託に組入れ可能な「特定資産」ではありません(投信法施行令3条)。なので、国内ETFはまだ組成できません。

外国のETFであっても国内の証券会社が国内の顧客から注文を取り次ぐためには、その外国のETFに関する投信法上の届出が金融庁に対して行われる必要があります(投信法施行令24条・投信法58条)。

「外国投信」の定義は「投資信託に類するもの」とされており(投信法2条24項)、もともと幅のあるものですが日本国内で「それを主な組入資産としたら投資信託ではない」とされているものを組み入れた外国ETFが、日本の投信法において「外国投信」として認められるかどうかについては、ハードルが高いのではないか、と見られています。

この届出が受理されない場合には日本の証券会社はどこも暗号資産に投資する外国のETFへの注文を取り次げないことになる可能性があります。

米国でBitcoin ETFが上場すると日本からもBitcoin ETFに投資できるようになり、ビットコインに投資しているのと同じ経済効果を得つつ分離課税になるのか?というのがよく日本で聞かれることですが、すぐこれが起きるというわけではなさそうです。

終わりに:参考記事

現物Bitcoin ETFの米国における上場承認は、Bitcoinの歴史の中でも大きなマイルストーンだと私たちは考えています。

今後投資家層がどのようになっていくか、価格や値動きにどのような影響があるか、楽しみに見守っていきたいです。

なお、bitFlyerでは米国におけるBitcoin ETFの上場をお祝いしてキャンペーンを実施しています。この機会に是非ご参加ください!

①新規ご登録でビットコイン10万円分あたっちゃうキャンペーン

②本人確認してくれたらビットコイン10万円分あたっちゃうキャンペーン

③ウェルカムバックでビットコイン10万円分あたっちゃうキャンペーン

今回の記事を書くにあたって参考にし、一部引用させていただいたのは以下になります。

bitFlyerでは一緒に働く仲間を募集中!詳細はこちらへ

株式会社bitFlyer クリプトストラテジー室 室長

金光 碧

【注意事項(よくお読みください)】

●暗号資産は法定通貨ではありません。

●暗号資産は代価の弁済を受ける者の同意がある場合に限り代価の弁済に使用することができます。

●暗号資産の売買や他の暗号資産との交換は、暗号資産の価格変動により損失を被ることのある取引です。暗号資産の価格は、需給バランスの変化や、物価・法定通貨・他の市場の動向、暗号資産に係る状況の変化等の影響により下落する可能性があります。

●暗号資産関連店頭デリバティブ取引の取引価格は、当社における暗号資産関連店頭デリバティブ取引の需給バランスの変動から影響を受けて上下するほか、暗号資産関連店頭デリバティブ取引が参照する暗号資産の価格の変動から間接的な影響を受けることによっても上下するため、損失を被ることがあります。

●暗号資産関連店頭デリバティブ取引は、取引価格と建玉数量の積である取引金額を預入証拠金等の額よりも大きくできる取引です。そのため、暗号資産関連店頭デリバティブ取引の需給バランスの変動や参照する暗号資産の価格の変動によりお客様に不利な方向へ取引金額が預入証拠金等の額よりも大きく変動し、お客様の被る損失の額が預入証拠金の額を上回ることがあります。

●暗号資産関連店頭デリバティブ取引を行うにあたっての預入証拠金等の額は取引金額の50%以上であり、取引金額は預入証拠金等の額の2倍以下となります(いずれも個人のお客様の場合)。預入証拠金等についての詳細は「Lightning FX とは?」をご覧ください。https://lightning.bitflyer.com/about-fx

●販売所における暗号資産の売買や他の暗号資産との交換の際には、購入価格と売却価格の差であるスプレッドをお客様にご負担いただいております。暗号資産の売買及び他の暗号資産との交換並びに暗号資産関連店頭デリバティブ取引のご利用に際してお支払いただく手数料、その他費用、計算方法等は「手数料一覧・税」に定める通りです。https://bitflyer.com/ja-jp/s/commission

●暗号資産関連店頭デリバティブ取引は、当社がお客様の相手方となって行われる相対取引です。

●契約締結前交付書面等の内容を十分ご確認いただいた上で、ご自身の判断と責任により取引を行ってください。

株式会社bitFlyer

暗号資産交換業者 関東財務局長 第00003号

金融商品取引業者 関東財務局長(金商)第3294号

所属する認定資金決済事業者協会かつ金融商品取引業協会 一般社団法人日本暗号資産取引業協会